Indeksy aktywności pozytywnie zaskoczyły

Amerykański indeks ISM wzrósł o jeden pkt. do 53,4 pkt. w marcu, powyżej konsensusu na poziomie 53 pkt. Na taką możliwość wskazywaliśmy we wczorajszym komentarzu (Przyglądając się poziomom wskaźników regionalnych można oczekiwać wzrostu ISM powyżej zakładanych przez rynek 53 pkt.). Odczyt ten wywołał pozytywną reakcję rynku, podobnie jak publikowane wcześniej dane z Chin, o których również pisaliśmy wczoraj (http://www.xtb.pl/media/pl/newsletter/market-snapshots/pkr020412.pdf). W obydwu przypadkach nie widzimy jednak powodu do przesadnie optymistycznych reakcji. Jeśli chodzi o amerykański ISM, jego wzrost w marcu niejako „rekompensuje” spadek w lutym, kiedy indeks powinien był wzrosnąć – tak przynajmniej sugerowały wskaźniki regionalne. Tymczasem w marcu wskaźniki regionalne obniżyły się po raz pierwszy od sierpnia ubiegłego roku.

Dobre dane dotarły natomiast z Europy. Nie chodzi tu o strefę euro, gdzie potwierdzony został bardzo słaby PMI (nieco w górę skorygowano dane dla Niemiec, ale mocno w dół dla Francji). Powodem do umiarkowanego optymizmu mogą być dane z Wielkiej Brytanii, gdzie wcześniej PMI zachowywał się podobnie jak na starym kontynencie, zaś w marcu wzrósł do 52,1 pkt. (wartość za luty skorygowano natomiast w górę do 51,5 pkt.). Podobnie dobre były dane dla Szwajcarii, gdzie indeks wzrósł z 49 pkt. aż do 51,1 pkt.. Na pewną poprawę sytuacji w Szwajcarii w ubiegłym tygodniu wskazywał już indeks KOF, jednak tak duży wzrost PMI jest zaskoczeniem biorąc pod uwagę tak słabe dane z Niemiec. Lepsze dane z Wielkiej Brytanii i Szwajcarii dają nadzieję, iż marcowe tąpnięcie indeksów PMI w strefie euro było przynajmniej po części zdarzeniem jednorazowym. Natomiast nie zmienia to faktu, iż kombinacja słabych danych z Chin i Niemiec martwi i obraz ten poprawić mogą jednoznacznie lepsze dane z chińskiej gospodarki, np. dane o handlu zagranicznym, które poznamy tuż po świętach.

Banki centralne: jednak bez niespodzianek?

Bank Australii nie zmienił poziomu stóp procentowych, choć obniżka cały czas jest możliwa (więcej w PR http://www.xtb.pl/strefa-analityczna/puls-rynku/272535). To zaś oznacza, iż w tym tygodniu ze strony banków centralnych nie powinno być niespodzianek. Wobec znacznie lepszych danych na rozluźnienie raczej nie zdecyduje się Bank Anglii, zaś jak już wcześniej pisaliśmy, żadna konkretna decyzja nie jest oczekiwana ze strony EBC (posiedzenie jutro). W tej sytuacji najciekawszym wydarzeniem ze strony banków centralnych może być publikacja minutes Fed (dziś o 20.00). Po ostatnim wystąpieniu Bernanke rynek będzie wypatrywał tam szans na QE3.

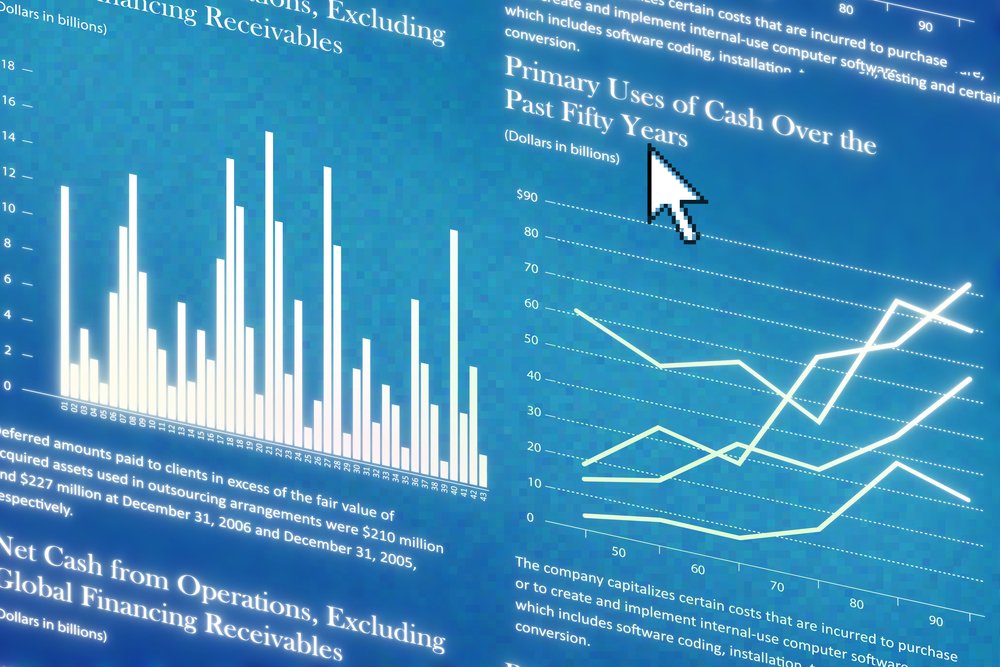

Na wykresach:

S&P500 (kontrakty), D1 – wzorem roku ubiegłego formacja klina sprawdza się znakomicie do opisania hossy na amerykańskim rynku akcji; ze względu na coraz mniejszą szerokość tej formacji coraz częściej dochodzi do testu jej ograniczeń; obecnie szerokość ta wynosi zaledwie ok. 40 pkt. (1390-1430 pkt.), a to oznacza, że zakończenie tego ruchu powinno być względnie blisko; teoretycznie wybicie powinno nastąpić w kierunku przeciwnym do kierunku formacji

Copper, D1 – dobre dane z sektora przemysłowego pomogły cenom miedzi wyjść górą z bardzo regularnego trójkąta, w którym pozostawały one przez dwa miesiące (!); pierwszym celem byków powinien być poziom 8723 USD (wierzchołek trójkąta), zaś teoretyczny zasięg wybicia to 9260 USD. Warto zwrócić jednak uwagę, iż na rynku AUDUSD nie doszło to wybicia górą z kanału spadkowego, co może być potraktowane jako pewne ostrzeżenie

Apple (kontrakty), D1 – Applemania (AAPL na platformie XTB) nie opuszcza Wall Street, co tłumaczy po części siłę hossy za oceanem. Na wykresie notowań spółki od grudnia widoczny jest bardzo agresywny trend, który cały czas jest podtrzymywany; jego zakończenie zostanie zasygnalizowane przez przecięcie linii trendu, co powinno doprowadzić do korekty do poziomu 548 USD, dając impuls dla szerokiego rynku

![Własna domena w biznesie online: od zera do 10000 zł miesięcznie [Poradnik 2025]](https://mybank.pl/news/i/rynek/1200/56-35255-wlasna-domena-w-biznesie-online-od-zera-do-10000-zl-miesiecznie-poradnik-2025.jpg)